現在の日本の一次エネルギー消費は石油に大きく依存しています。

2015年のパリ協定の採択後、CO2削減が急務になっているのはもちろんのこと、原油に依存する日本のエネルギー供給には、早期に解消すべき大きなリスクがつきまとっています。

しかし一方で、自然エネルギー発電施設などの整備を進めるには多額の資金が必要で、企業の経営状態が良い時でないと資金を捻出しにくいのも現実です。

そこで、資金をなるべく早く調達できるよう、環境事業に限った融資や投資を募る「グリーンファイナンス」制度の構築が進められています。

脱・石油依存の必要性

日本で供給されている一次エネルギーのうち、なんと92%は石油・石炭・天然ガスなどの化石燃料*1で、これは、主要国の中でも高い水準にあります。

そして、原油を中心としたエネルギー供給には、CO2の排出量だけでなく、他に2つの大きなリスクがあります。

原油調達の大きなリスク

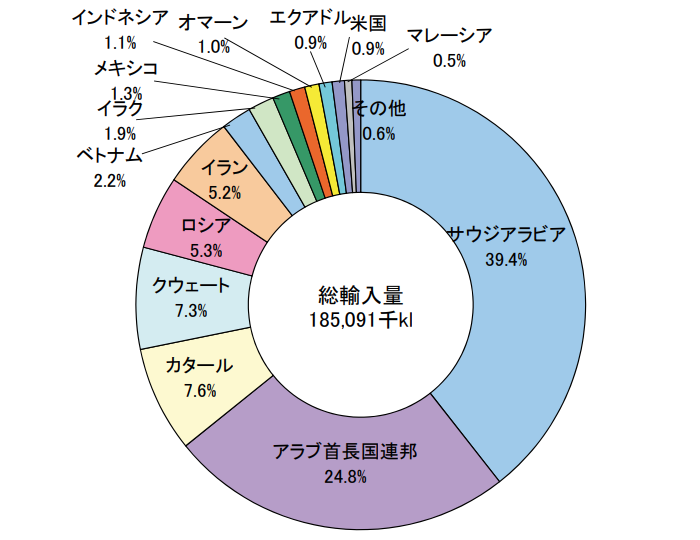

日本のエネルギーのほとんどを占める化石燃料ですが、これらは海外からの輸入に頼っています。そして原油の9割、天然ガスの2割、つまりほとんどの部分は中東諸国から(図1)、ホルムズ海峡などを経由して調達しています。

図1 2017年度の原油輸入元(出典:「エネルギー白書2019」資源エネルギー庁)

中東は長くにわたって政情が不安定な地域であり、その情勢によっては突然供給が大幅に欠落する可能性があります。

近年はロシアなどからの輸入も試みていますが、ごくわずかな割合にすぎず(図1)、輸入元の多角化は長年にわたって日本の課題になっています。

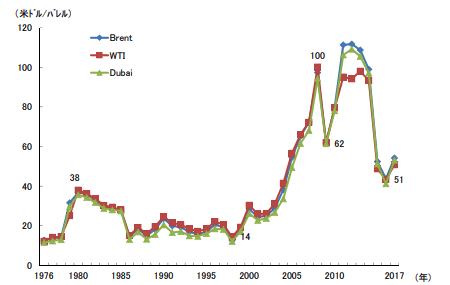

そして、化石燃料依存のもう一つのリスクは、原油価格の不安定さです。

図2 国際原油価格の推移(出典:「エネルギー白書2019」資源エネルギー庁)

原油の売買は先物市場で行われています。このため、純粋な世界の需給バランスだけでなく、値動きを利用して投資対象とする短期売買も多く、その時の世界経済の状況によって大きな変動を繰り返しています。

実際、2008年のリーマン・ショック後は株価が暴落したことで、ファンドなどの投資先が原油に集中し、原油価格は過去最高を記録しました。

日本は過去に2度のオイルショックを経験していますが、経済などの国際情勢によっては同じ事態が起こる可能性は十分にあります。

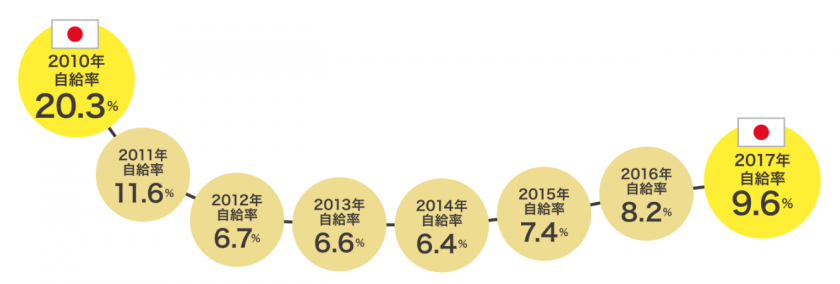

図3 日本のエネルギー自給率(出典:経済産業省HP)

実際、日本のエネルギー自給率はわずか1割です(図3)。化石燃料資源を持たない日本では、自然エネルギーの利用を主体とした取り組みは、自給率の面でも大きなソリューションとなり得ます。

グリーンファイナンスへの期待

そして現在、省エネや自然エネルギー発電施設など、エネルギー自給率を上げるための取り組みが始まっています。しかし、発電施設の設置や建築物の省エネ化などには多額の資金が必要で、それも一朝一夕で集められるものではありません。

もちろん、こうした施設が整えば売電やコストダウンという形の利益は出てきますが、それは何年も後の話になってしまいます。

そこで、資金を短期間で調達し、大規模な環境対策にも早く着手できる「グリーンファイナンス」の仕組みが世界的に注目されています。

ひとまず、必要な資金を投資家から募り、利益が出るようになってから投資家に還元していくという方法です。

グリーンファイナンスの実際

国内で始まっているグリーンファイナンスの例を見ていきましょう。

中でも、企業が投資を募る際に多く使われているのは、「グリーンボンド」の発行で資金を集めるというものです。

「グリーンボンド」による資金調達

「グリーンボンド=Greed Bond」というのは、環境事業のために発行する社債(bond)です。

企業が通常の経営活動のために発行する社債とは違い、これは環境対策事業に使う資金だと約束した上で、投資家にグリーンボンドを購入してもらい、一気に資金を集めるというものです。

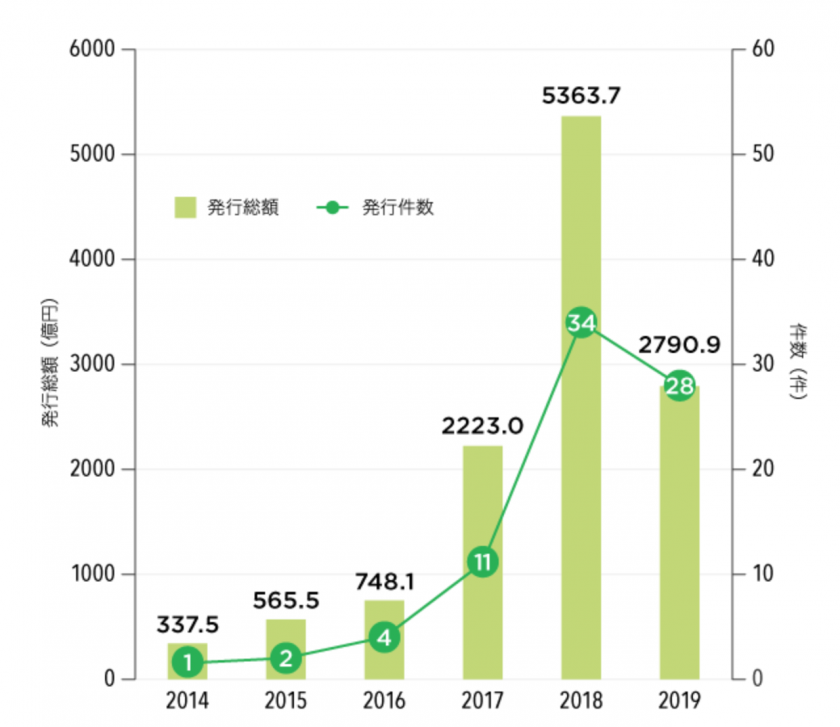

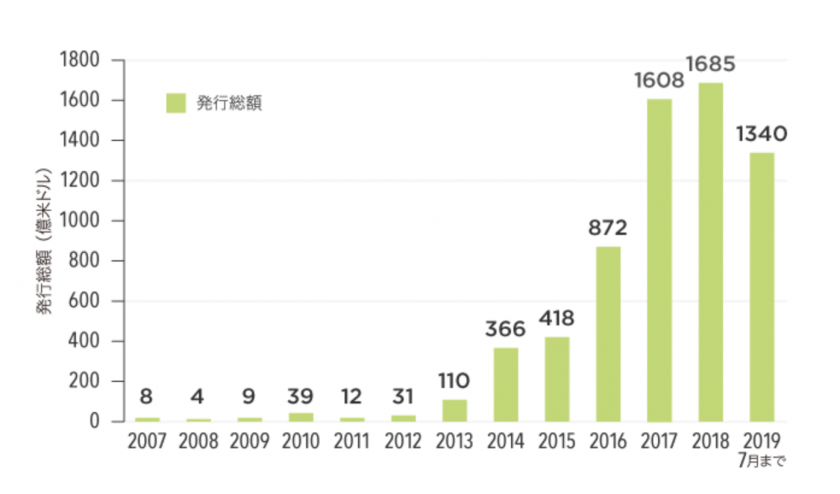

図4 国内企業などによるグリーンボンド 発行実績(出典:環境省HP)

2019年は8月現在。

国内では、2014年から本格普及が始まり、2018年には、企業や自治体により5300億円のグリーンボンド発行実績があります(図4)。

環境省のモデル事業の例をあげてみましょう。

三菱地所が東京駅前で進めている商業ビル建築の資金のうち、太陽光や地熱を用いるなどの省エネ対策に当たってのグリーンボンドを発行しています。5年後に償還するもので、利回りは0.09%としていて、このグリーンボンド で200億円を調達します*2。

また日本郵船は、船の燃料を重油よりもCO2排出の少ないLNGに切り替える事業に充てるために、こちらも5年、利回り0.29%のグリーンボンドを発行しています*3。

金融商品としてのグリーンボンド

こうしたグリーンボンドに求められるのは、金融商品として成立していることです。利益が見込めない商品は、投資家には買ってもらえません。

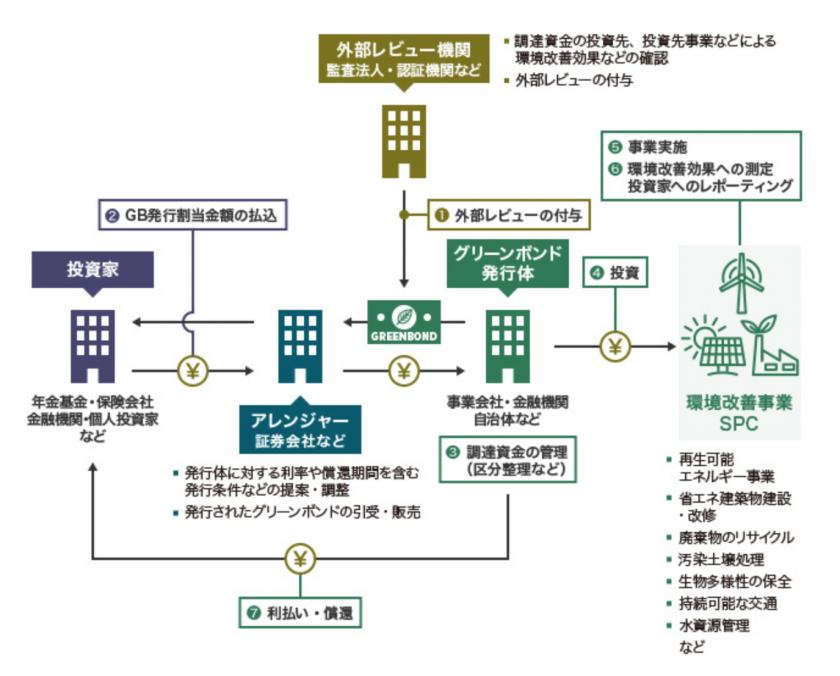

グリーンボンドは、下のような手順で発行され運用されます(図5)。特に重要なのは、利益性と透明性です。

図5 グリーンボンドの発行の一般的スキーム(出典:環境省HP)

資金を調達する企業などは、具体的な事業内容を決めた上で、外部レビュー機関による審査を受けます。ここで、事業によってどの程度の環境対策になるのか、投資を受けるにふさわしいかといった認証や格付けを取得し、証券会社を通じて投資家に販売します。

また、投資家にどのくらい利益を還元できるかも、証券会社などと相談の上で決定します。

また、企業などは、事業内容についてあらかじめ投資家に説明しなければなりません。事業に着手した後も、集めた資金をどのように使っているか定期的に報告する必要があります。

このような仕組みにすることで、まず外部機関によって資金調達の正当性が認められていること、かつ、定期報告によって、約束どおり環境事業にのみ資金が使われていることを投資家は確認できます。

グリーンボンドで調達した資金は、別口座で管理するなどして追跡可能なものにすることも求められています。お金にちゃんと色をつけて使わなければなりません。

グリーンボンドは、利回りは他の金融商品より低くはなりますが、その透明性や、環境事業への投資といった面での普及が期待されています。また、事業説明や定期報告という形で、発行者と投資家が直接コミュニケーションを取れるのも大きな特徴です。

地域クラウドファンディングの活用例

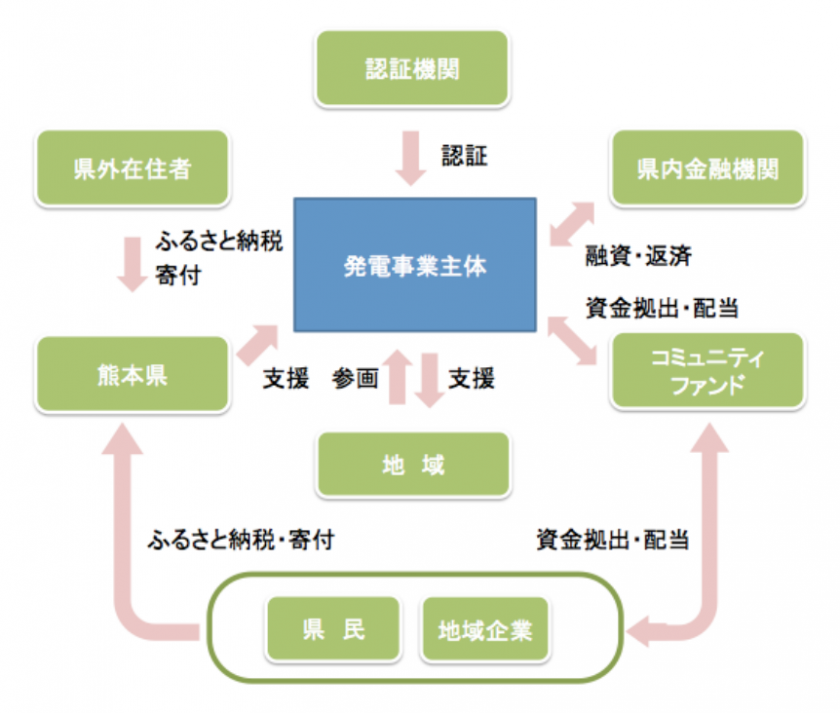

グリーンボンドだけでなく、クラウドファンディングを使った資金集めも始まっています。ひとつは、熊本県の「県民発電所構想」と呼ばれるものです。

図6,7 「くまもと県民発電所」として稼働中の太陽光発電所(上:熊本県南関町、下:天草市。出典:熊本県庁HP)

この県民発電所は、地元ファンドを通じて企業だけでなく、県民からも広く資金を募り、利益を県民や地元出資者などに還元する、というのが特徴です(図8)。地元の豊富なエネルギーを地元で使い、お金だけでない利益を還元することで、地域活性化も狙っています。

また、クラウドファンディングを利用することで、県民が参加しやすくなっています。

図8 県民発電所構想(出典:熊本県東京事務所くまもとビジネス推進課 作成資料)

このような小口のグリーンファイナンスも、参加しやすいという利点から今後増えていくことでしょう。

グリーンボンドの国際流通

ここまでにあげた日本国内の例は、投資家が自分で選んだプロジェクトに出資し、基本的には証券会社などを通じて事業者から直接グリーンボンドを買う、という仕組みです。

しかし海外では、グリーンボンドを株式のように、自由に売買するシステムが構築されています。

世界のグリーンボンド発行実績

世界でのグリーンボンド発行実績は、2018年では1685億ドルにのぼっています(図9)。

図9 世界のグリーンボンド発行額の推移(出典:環境省)

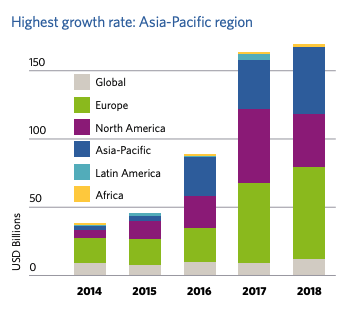

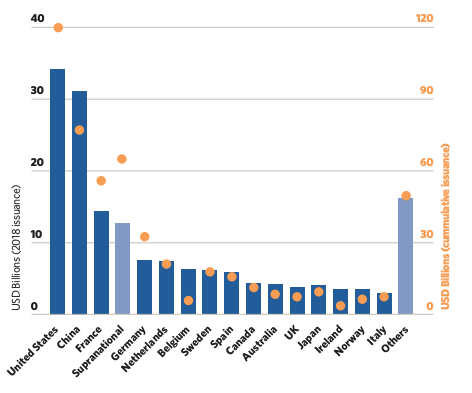

ここ数年では、欧州・北米だけでなく、アジア太平洋地域のグリーンボンド発行が急速に進んでいます(図10)。特に2016年にグリーンボンド発行額が急拡大しているのは、中国が政府主導でグリーンボンド市場を整備したためです。中国は現在、アメリカに次ぐ世界第2位のグリーンボンド発行国となっています(図11)。

図10 地域別グリーンボンド発行額の推移(©︎Climate Bonds Initiative)

図11 各国のグリーンボンド発行額(©︎Climate Bonds Initiative)

グリーンボンドの7割は上場

そして、イギリスの国際NGOであるCBI(気候債権イニシアチブ)によれば、2016年末の段階で世界のグリーンボンドの72%が上場し、市場の中で自由取引されています*4。

北欧・ヨーロッパでは証券取引所で取り扱っている他、ルクセンブルグではグリーンボンド専用の市場としてLuxembourg Green Exchange(LGX)が設立され、世界中の160以上のグリーンボンドをリスティングしています*5。

市場で取引することで投資の色合いが強くなり、より多くのプレイヤーがグリーンファイナンスに参加することになります。

グリーンボンドに関しては現在、国際的なガイドラインが定められています。法的拘束力はありませんが、グリーンボンドの名を借りた不当な資金集めが発生しないためにも、ガイドラインの順守は重要であり、投資家にとっても大きな判断材料になっています。

気候変動に対する危機感の共有を

グリーンファイナンスはもはや、世界的にも「環境に投資していれば聞こえがいい」という次元のものではなくなっています。

2005年、イギリスの国務長官が発表したレビューには、このように記されています*6。

「気候変動を無視すると、結果的に経済発展が阻害される。これから20~30年を超えて我々がとる行動には、今世紀の末から来世紀にかけて、経済や社会活動に大規模な混乱を引き起こすリスクがある。

このリスクの規模は、二度の世界大戦や20世紀前半の世界経済恐慌に匹敵する。一度引き起こされた変化を元に戻すことは難しく、ほぼ不可能である。

一方、気候変動問題への取り組みは、長期的に見ると経済成長をも促進する。」

気候変動は、すでに物価やエネルギー価格の上昇という形で企業活動に大きなリスクとして近くに迫っています。国際的な高い認識の共有が必要なのは言うまでもありません。

参照・引用を見る

- *参照1、図1 「エネルギー白書2019」(資源エネルギー庁)

https://www.enecho.meti.go.jp/about/whitepaper/2019pdf/whitepaper2019pdf_2_1.pdf - 図2 「エネルギー白書2019」(資源エネルギー庁)

https://www.enecho.meti.go.jp/about/whitepaper/2019pdf/whitepaper2019pdf_2_2.pdf - 図3 「日本のエネルギー2018 『エネルギーの今を知る10の質問』」(経済産業省)

https://www.enecho.meti.go.jp/about/pamphlet/energy2018/html/001/#section1 - 図4 「国内企業などによるグリーンボンド 発行実績」(「グリーンボンド 発行促進プラットォーム」環境省HP), http://greenbondplatform.env.go.jp/greenbond/current.html

- *参照2 プレスリリース「東京駅前常盤橋プロジェクト A 棟建設資金を使途とする『三菱地所グリーンボンド』発行のお知らせ(3)」(三菱地所、2018年6月)

http://www.mec.co.jp/j/news/archives/mec180620_greenbond3.pdf - *参照3 プレスリリース「グリーンボンド(第40回無担保社債)発行に関するお知らせ」(日本郵船、2018年4月), https://www.nyk.com/news/2018/20180417_01.html

- 図5 「グリーンボンド発行スキーム」(「グリーンボンド 発行促進プラットフォーム」環境省HP)

http://greenbondplatform.env.go.jp/greenbond/scheme.html - 図6,7 「くまもと県民発電所について」(熊本県庁HP)

https://www.pref.kumamoto.jp/kiji_13053.html - 図9 「世界のグリーンボンド発行額の推移」(「グリーンボンド 発行促進プラットフォーム」環境省HP), http://greenbondplatform.env.go.jp/greenbond/current.html

- 図10 「GREEN BONDS The state of the market 2018」(Climate Bonds Initiative)

https://www.climatebonds.net/files/reports/cbi_gbm_final_032019_web.pdf - 図11 「China Green Bond Market 2018」(Climate Bonds Initiative)

https://www.climatebonds.net/files/reports/china-sotm_cbi_ccdc_final_en260219.pdf - *参照4 「グリーンファイナンスの最前線」(財務省HP)

https://www.mof.go.jp/public_relations/finance/201709/201709i.html - *参照5 「A pioneer in green finance」(Luxemburg Stock Excgange)

https://www.bourse.lu/green-bonds - *参照6 「The Economics of Climate Change」(環境省プレスリリース添付資料)

http://www.env.go.jp/press/files/jp/9176.pdf

<Photo by Kelly Sikkema>